Al finalizarse el año 2023, todas las empresas tienen que cumplir con un cierre contable del año que está por terminar. En principio, las fechas pueden variar dependiendo de la política empresarial, sin embargo, el cierre suele coincidir con el último día natural del año.

Tres puntos clave

Entre el 31 de diciembre de cada año, cada empresa tiene la obligación de efectuar un cierre y presentar las cuentas a Hacienda, en un plazo de seis meses. Esta acción puede no cumplirse directamente a finales de año, sino que también prevé una actualización continua durante los doce meses (por ejemplo, a través de los impuestos trimestrales de IVA, IRPF y Sociedades).

A la hora de realizar un cierre contable, las empresas tienen que cumplir con unos ajustes relacionados con el pago de impuestos y deudas, lo que se denomina cierre fiscal.

Muchas empresas prefieren un cierre temprano porque, dicha operación, aporta beneficios muy importantes a nivel financiero. Entre otros, enterarse con antelación de los riesgos y eventuales pérdidas puede ser ideal para ajustar las operaciones y evitar que los gastos superen las entradas. En otras palabras: es recomendable estar siempre al tanto de la situación económica para aportar mejoras continuas en la compañía. Además, un cierro avanzado permite planificar acciones que minimicen las cantidades a pagar.

Pasos a seguir para realizar el cierre contable

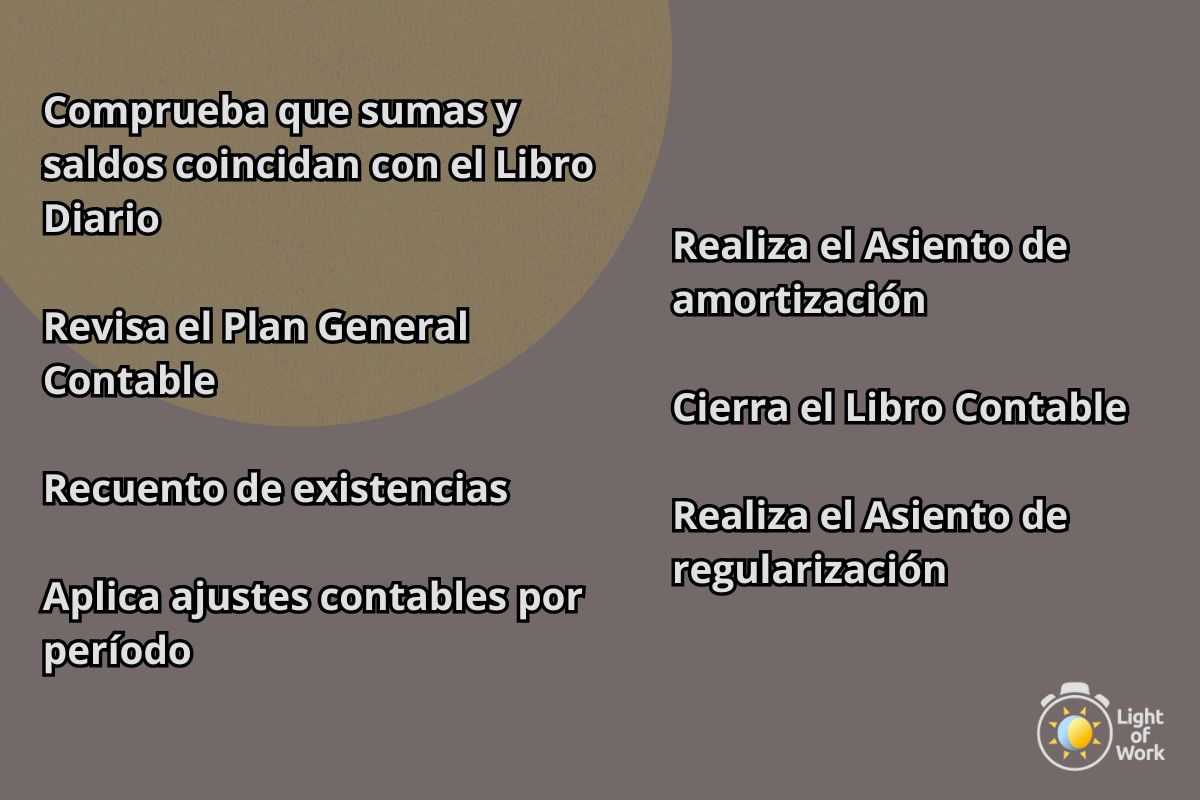

Para que lleves a cabo un cierre contable de fin de año sin complicaciones, hemos destacado unos pasos a seguir para que se te haga más fácil el procedimiento.

- El Libro Diario, es decir, el documento en el que se registran los movimientos económicos diarios de la empresa

- En el Plan General Contable, las empresas tiene que cumplir con los elementos clave indicados por el Instituto de Contabilidad;

- El Recuento de existencias consiste en validar las cantidades de bienes y servicios, comprobando el toral de los productos consumidos y todavía disponibles;

- Para contabilizar las operaciones es importante enfocarse en el año, sin considerar los pagos por adelantado;

- El Asiento de amortización se refiere al calculo de la distribución de los gastos según el precio de adquisición, el valor residual, las cuotas, etc.;

- El Asiento de regularización es el último paso y consiste en averiguar ganancias y pérdidas a través del análisis de la diferencia entre entradas y gastos. Es un paso necesario para que Hacienda pueda calcular los impuestos a pagar.

Para llevar a cabo la operación, es importante revisar tres elementos: compras, ventas y patrimonio neto.

Plan General Contable

- Grupo 1: Financiación básica

- Grupo 2: Inmovilizado

- Grupo 3: Existencias

- Grupo 4: Acreedores y deudores por operaciones comerciales

- Grupo 5: Cuentas financieras

- Grupo 6: Compras y gastos

- Grupo 7: Ventas e ingresos

- Grupo 8: Gastos imputados al patrimonio neto

- Grupo 9: Ingresos imputados al patrimonio neto

Documentación exigible

Al ejecutar el cierre del año fiscal es importante aportar unos cuantos documentos:

- Impuesto de sociedades: una tasa que debe de ser pagada antes del 25 de julio;

- Amortización de activos: (aquí puedes consultar las Reglas de amortización de la Agencia Tributaria).

¿Es obligatorio el cierre contable en una empresa?

La Ley General Tributaria establece la obligaciones tributarias para empresas y autónomos: “ […] en el caso de su incumplimiento por los obligados tributarios, podrán imponerse las sanciones tributarias establecidas en la ley” (29 bis, 58/2003).

No obstante, cabe destacar que todas las operaciones necesarias para llevar a cabo el cierre contable en una empresa suponen un plazo extra (durante el año que sigue) para cumplir con las obligaciones.

- Hasta el 31 de marzo (para la Formulación de las cuentas);

- Hasta el 30 de abril (Legalización del libro);

- Hasta el 30 de junio (Aprobación de las cuentas anuales);

- Hasta el 30 de julio (Deposito del Registro Mercantil);

- Comprobación de la documentación presentada (hasta el 14 de agosto se podrá certificar si los documentos son correctos).

En el caso de que no se cumpla con el cierre contable durante los plazos ampliados, la Agencia Tributaria podría sancionar la compañía por cuentas incorrectas e, incluso, demandar la extinción de la misma.

Diferencias entre autónomos y empresas

En principio, la normativa para ejecutar el cierre contable de una impresa es bastante genérica, aunque existen diferencias dependiendo del tamaño de la empresa. Por lo general, autónomos y pymes cuentan con fórmulas más simples que las grandes empresas.

De hecho, para estas últimas están establecidas las cuentas normales, es decir que, entre la documentación necesaria, se tendrá que presentar no solo el balance contable, pérdidas y ganancias, sino que también se registrarán la variación de flujo de efectivo y la variación de cambios en el patrimonio neto.

En cambio, un autónomo puede usar el mecanismo de las cuentas abreviadas, que presupone una versión más sencilla en la gestión del Registro Mercantil (aunque siempre se debe de tener en cuenta el mismo Plan General Contable). En concreto, se tendrán en cuenta solo un balance abreviado, pérdidas y ganancias. Además, cabe destacar que mientras los autónomos están obligados a pagar el IRPF, a las pymes les toca el Impuesto de Sociedades.